Luca Marotta

Il bilancio della società Associazione Calcio Cesena S.p.A.,

chiuso al 30 giugno 2014, ha evidenziato una perdita netta di Euro 4.951.194,

mentre nell’esercizio precedente la perdita era stata pari a Euro 2.800.161 e

nel 2011/12 si era registrato un utile di 2,1 milioni di Euro.

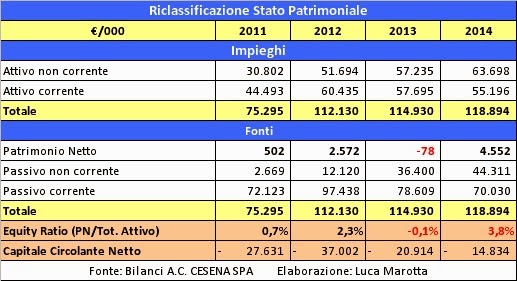

La perdita ha comportato l'esposizione di un patrimonio

netto di Euro 4.552.435, mentre nell’esercizio precedente era negativo per € 78.461.

Tale situazione integra la fattispecie di cui all'art. 2446 del Codice Civile,

ossia la riduzione del capitale di oltre un terzo in conseguenza di perdite.

Gli Amministratori hanno subordinato l’adozione dei provvedimenti

consequenziali, al mancato raggiungimento degli obiettivi del Piano Economico

Finanziario, che funge da “stella polare” nella gestione del Cesena.

Oltre all’evidenza dell’importanza del Piano, appare molto

chiara la dipendenza della gestione economica dal Player Trading. Non a caso,

nella Relazione sulla Gestione, gli Amministratori hanno tessuto gli elogi per

il direttore Sportivo Rino Foschi, che ha allestito una squadra in grado di

raggiungere la promozione in Serie A e di realizzare anche ottimi risultati

economici derivanti dalla compravendita calciatori.

La Compagine Sociale.

Al 30 giugno 2014, A.C. Cesena S.p.A. risultava avere un

capitale sociale di Euro 9.500.000, parzialmente versato.

La società Cesena & Co. Società Cooperativa è titolare

di 9.499.000 azioni, del valore nominale di 1 Euro, pari al 99,98% del Capitale

Sociale; mentre, SECON Servizi Contabili SRL è titolare di n. 1.000 azioni,

pari allo 0,02% del Capitale Sociale.

Per l’esercizio 2013/14 il rapporto con la controllante

Cesena & Co. evidenzia crediti per € 1,2 milioni; debiti per € 7,66 milioni

e ricavi per € 1.018.000.

Il Piano Industriale

2014-2018.

Il Piano Industriale 2014-2018 è basato sulla partecipazione

almeno al campionato di Serie B, per tutta la durata dello stesso.

Sul fronte ricavi è previsto quanto segue:

- ricavi da gare: per la Serie B mantenimento dei livelli 2013/14;

il doppio in caso di Serie A;

- ricavi da sponsorizzazione: per la Serie B mantenimento

dei livelli 2013/14; il doppio in caso di Serie A;

- incremento dei ricavi da eventi straordinari;

- Player Trading positivo.

-

Per quanto riguarda i costi è previsto quanto segue:

- mantenimento dei costi del personale 2013/14 anche per il

campionato di Serie A 2014/15 e con riduzione alla metà in caso di

retrocessione;

- ottimizzazione dei costi da gare;

- ulteriore riduzione dei costi di gestione.

Dal punto di vista finanziario è previsto:

- la prosecuzione del ricorso a eventuali transazioni per i

rapporti con i fornitori e gli altri debitori;

- la verifica di accordi di dilazione con l'Erario;

- la stipula di accordi quadro con interlocutori finanziari

per le operazioni di anticipo/factoring;

- il completamento del versamento dell'aumento del capitale

sociale, in base alle esigenze di cassa;

- eventuali operazioni di patrimonializzazione anche con il

coinvolgimento di terzi.

Gli Amministratori hanno la ragionevole aspettativa, tenuto

anche conto del fatto che alcune azioni sono state già attuate, che la situazione

patrimoniale, finanziaria ed economica prosegua

verso la normalizzazione.

La Continuità

Aziendale (going concern).

Nei criteri di valutazione esposti nella Nota Integrativa è

scritto: “sussiste una incertezza, considerato che la Società si trova al 30

giugno 2014 nella fattispecie prevista dall’art. 2446 C.C., che può far sorgere

dubbi sulla capacità della Società di continuare ad operare sul presupposto

della continuità aziendale”. Tuttavia gli amministratori hanno la ragionevole

aspettativa che la Società abbia adeguate risorse per continuare la normale

operatività nei prossimi 12 mesi, considerando che in data 22 luglio 2013,

l'Assemblea Straordinaria degli Azionisti ha approvato la proposta di aumento

di capitale sociale fino ad Euro 9,5 milioni e che per l’esercizio 2014/2015 è

previsto un risultato di sostanziale pareggio sulla base dei risultati delle

azioni previste dal Piano Industriale. Inoltre, sempre secondo gli

Amministratori, la Società è in grado, per i prossimi mesi, di far fronte al

pagamento degli stipendi, dei fornitori e delle scadenze fiscali e

previdenziali.

Nella Relazione sulla Gestione, redatta dagli

Amministratori, è specificato che il Consiglio di Amministrazione, alla

presenza del Collegio Sindacale, ha approvato il bilancio in data 30 settembre

2014. Tuttavia, la Società di Revisione, essendo al primo anno di incarico

ha richiesto un’integrazione della documentazione chiedendo maggior tempo per

la redazione delle proprie relazioni. Pertanto, l’Assemblea degli Azionisti

del 28 ottobre ha rinviato l’approvazione del progetto di bilancio d'esercizio

2013-2014.

Poiché il Consiglio di Amministrazione ha approvato anche il

nuovo piano economico finanziario per le prossime stagioni considerando sia

l’ipotesi del mantenimento della categoria che quella della retrocessione, il

17 dicembre 2014, lo stesso Consiglio di Amministrazione è stato convocato per

l’approvazione della versione definitiva del bilancio.

Il contenimento dei costi, la rateizzazione del debito

fiscale di 20 milioni in 120 rate e gli apporti della controllante hanno

consentito agli Amministratori di poter garantire la continuità aziendale.

Che il Piano industriale funga da “stella polare” nella

gestione del Cesena, trova conferma nel fatto che, al 30 giugno 2014, il Cesena

si trovava nella situazione prevista dall'art. 2446 del Codice Civile, ossia la

riduzione del capitale di oltre un terzo in conseguenza di perdite, e che gli

Amministratori hanno subordinato l’adozione dei provvedimenti consequenziali al

mancato raggiungimento degli obiettivi del Piano Economico Finanziario.

Tuttavia, quello che conta è che il socio di maggioranza ha

garantito agli Amministratori il suo impegno continuativo, sia di natura

societaria che di natura patrimoniale e finanziaria, a sostenere

patrimonialmente e finanziariamente la Società almeno fino al 31 dicembre 2015.

In effetti, gli Amministratori hanno anche evidenziato che

nonostante le previsioni per il 2014/15 di un sostanziale pareggio, è molto

probabile che durante l’esercizio si verifichino “tensioni di liquidità”, che

rendano necessario il supporto della Proprietà.

Il Valore della Rosa

Il valore contabile netto dei diritti pluriennali alle

prestazioni dei calciatori aumenta da € 22,9 milioni a € 31,8 milioni. La

variazione è dovuta ad investimenti per € 17,3 milioni, cessioni con un valore

contabile residuo di circa € 2 milioni, svalutazioni per € 133 mila e

ammortamenti per € 6,3 milioni.

Tra i principali acquisti si segnalano i seguenti:

|

Calciatore Acquistato

|

Club

|

Prezzo

|

|

Cascione

Emmanuel

|

Parma

|

2.500.000

|

|

Romano

Antonio

|

Brescia

|

2.400.000

|

|

Maiorana

Salvatore

|

Vicenza

|

2.000.000

|

|

Moncini

Gabriele

|

Juventus

|

2.000.000

|

|

Agliardi

Federico

|

Bologna

|

2.000.000

|

|

Di

Cecco Felice

|

Brescia

|

1.600.000

|

|

Traoré

Mohamed Lamine

|

Parma

|

1.500.000

|

|

Crialese

Carlo

|

Parma

|

1.000.000

|

Le Immobilizzazioni finanziarie per crediti da compartecipazioni

ex art. 102 bis N.O.I.F, al 30 giugno 2013, ammontano a € 6.150.000 (€ 9.720.000

nel 2012/13). Tali compartecipazioni si

riferiscono ai seguenti calciatori: Rossini (Parma) per € 1.600.000; Fabbri T.

(Parma) per € 1.000.000; Dokovic (Bologna) per € 1.400.000; Ferri (Brescia) per

€ 1.200.000,00; Canini (Brescia) per € 600 mila; De Cenco (Pavia) per € 350

mila.

I debiti per Compartecipazioni ex art. 102 bis N.O.I.F., al

30 giugno 2014, ammontano a € 5.900.000 (€ 7.500.000 nel 2012/13) e si

riferiscono principalmente ai seguenti calciatori:

Ingegneri (Bologna) per € 1.250.000; Ephraim (Brescia) per €

1.200.000; Defrel (Parma) per € 1.200.000 e Garritano (Inter) per € 700.000.

Le Altre Attività.

Al 30 giugno 2014, figurano in bilancio i crediti verso soci

per versamenti ancora dovuti per circa 6 milioni di Euro, in riferimento

all’aumento di capitale sottoscritto.

Le Immobilizzazioni immateriali al 30 giugno 2014 ammontano

ad € 51.147.710 (€ 44.531.418 nel 2012/13) e comprendono le “Concessioni e

licenze d’uso” pari a € 12.604.133 (€ 14.523.813 nel 2012/13). Tale voce, nel

2012/13, evidenziava un notevole incremento, rispetto al 2011/2012, dovuto alla

allocazione del Marchio Sociale per Euro 13.477.404 a seguito dell’operazione

di fusione per incorporazione (inversa) della controllante Cesena 1940. In tale

voce figurano anche i diritti di Archivio Rai iscritti (a partire dal 2011/12)

al costo storico pari a € 2.800.000.

Le “Altre Immobilizzazioni immateriali” pari a € 4.626.977 (€

4.778.104 nel 2012/13) comprendono i costi pluriennali su beni di terzi per i lavori

di riqualificazione e ammodernamento dello stadio “Dino Manuzzi” e per l’acquisto del manto sintetico dello stadio

“Dino Manuzzi” e del centro sportivo “Villa Silvia. I campi sportivi e lo

stadio risultano essere in concessione dal Comune di Cesena per la durata di 15

anni.

Le Immobilizzazioni materiali al 30 giugno 2014 ammontano ad

€ 2.646.636 (€ 2.826.096 nel 2012/13). Il 26 settembre 2012 è stato

perfezionato l’acquisto dell’immobile di Corso Sozzi a Cesena adibito a Sede

sociale per l’importo di € 2.198.586.

Il Patrimonio Netto.

Il Patrimonio Netto è positivo per € 4.552.435, mentre nel

2012/13 era negativo per € 78.461.

La variazione positiva è dovuta alla perdita dell’esercizio

pari a € 4.951.194 e all’aumento dovuto all’effetto positivo generato dall’aumento

del capitale sociale di € 9.500.000.

Nell’esercizio precedente si ricadeva nell’ipotesi prevista

dall’articolo 2447 del Codice Civile, e in data 22 luglio 2013, è stato

deliberato l’aumento di capitale sociale fino ad Euro 9,5 milioni, di cui

versato, al 13/03/2014, circa Euro 3,5

milioni.

Al 30 giugno 2014, ovviamente, l’equity ratio è positivo per

il 3,8%. Questo significa che la società è sottocapitalizzata perché su 100

Euro investiti, solo 3,8 provengono dal capitale di rischio.

Il capitale

circolante netto è negativo, perché il valore delle attività a breve termine

non riesce a fronteggiare il valore delle passività a breve termine.

La Posizione

Finanziaria Netta

L’indebitamento finanziario netto del Cesena ammonta a circa

19 milioni di Euro ed è in diminuzione rispetto al 2012/13. Il margine

operativo lordo è positivo per circa € 11,4 milioni ed il rapporto tra Net Debt

e MOL è pari a 1,7. Ciò significa che la gestione operativa riesce a generare

flussi di casa in grado di pagare il debito finanziario in circa 1,7 anni.

Tuttavia se si considerasse il Debito Lordo, tale rapporto salirebbe a 10,1.

Poiché l’indebitamento finanziario netto è superiore al

fatturato netto appare evidente la necessità di ricorrere al Player Trading.

I Debiti verso banche risultano pari ad Euro 11,6 milioni (€

14,7 milioni nel 2012/13) e risultano in diminuzione del 20,7% rispetto al 2012/13.

L’importo del debito bancario maggiore riguarda l’Istituto

per il Credito Sportivo con i seguenti importi e scadenze: € 1.940.935 con

scadenza il 31/07/2031; € 2.881.902 con scadenza il 30/09/2013. Con “Carisp

Cesena 1” figurano debiti per € 206.751 di conto corrente; € 200.000 di Fido ed

€ 1.820.000 per mutui con scadenze entro

il 28.02.2025. Con “Carisp Cesena 2” figurano debiti per € 179.053 di conto

corrente ed € 200.000 di Fido.

Con “Credito di Romagna” figurano debiti per € 1.413.552 di

conto corrente; € 1.420.000 di Fido; € 357.176 di anticipi; € 268.631 per mutui con scadenze entro il 01.11.2022 ed € 800.570 per mutui

con scadenze entro il 28.02.2025.

I Debiti verso soci per finanziamenti ammontano a Euro 5.955.407

(€ 7,7 milioni nel 2012/13).

Gli altri debiti finanziari pari a € 2.197.000 riguardano il

factoring per € 1.637.000 e altri finanziatori per Euro 560.000.

Il saldo tra crediti e debiti verso gli Enti del settore

specifico anche per la compravendita calciatori è positivo per circa 3,2

milioni di Euro.

I Debiti verso società di calcio nazionali ammontano a €

31.900.000 (€ 40.281.000 nel 2012/13). Il Parma è la società maggiormente

esposta con € 10.026.000 (€ 16.625.000 nel 2012/13), seguita da Brescia con €

6.375.000 e Bologna con € 5.050.000.

I crediti verso società di calcio nazionali risultano pari

ad € 37.764.000 (€ 47.958.000 nel 2012/13). Il credito relativo alle

transazioni estere pari a Euro 50 migliaia si riferisce alle società Sunderland

e Feyenoord.

Le fatture da emettere per premi di valorizzazione ammontano

a € 3 milioni.

Il Fair Play Finanziario auspica che l’indebitamento di

natura finanziaria al netto delle disponibilità liquide, aumentato del saldo

tra debiti e crediti da calciomercato non sia superiore al Fatturato Netto.

I Debiti con

dipendenti, fisco ed Enti Previdenziali.

I debiti verso il Personale ammontano a € 4.486.000 (€

3.016.000 nel 2012/13) aumentano di Euro 1.470.000, e sono pari a circa il 45,7%

del costo del Personale stesso. Una percentuale che sembra piuttosto elevata,

forse perché comprensiva dei premi per la Serie A.

I Debiti tributari risultano pari a € 21.788.563 al

30/06/2014, in aumento rispetto al dato del 2012/13 che era pari a € 15.485.374

. Tali debiti “finanziano” il 18,3% dell’attivo e costituiscono il 21,9% della

voce debiti. Tra i debiti tributari figurano molti importi rateizzati, come: “Debiti

verso Equitalia N.8 cartelle” per €

10.183.794 e con rateizzazione al 23/05/2024; Erario IVA - IRAP anno 2012 per € 4.781.054 e con rateizzazione al 23/05/2024;

Erario IVA - anno 2013 per € 3.207.551,

con rateizzazione al 23/05/2024; “Debiti verso Equitalia ex Cesena 1940” per € 1.038.983 e con rateizzazione al

23/05/2024; Debito IVA I° Semestre 2014 per € 1.584.825 da pagare entro il 16/03/2015.

Anche tra i Debiti verso Enti Previdenziali, che risultano

pari a Euro 695 migliaia, figurano alcuni importi rateizzati.

Il fondo imposte differite è pari a € 10.915.273 (€

8.847.485 nel 2012/13). Nello specifico, durante il 2013/14, sono state

accantonate Imposte differite passive su plusvalenze rateizzate per Euro

3.786.000 e sono state stornate imposte differite passive su ammortamenti e

plusvalenze marchio per € 1.866.000. Pertanto, le Imposte differite passive su

plusvalenze rateizzate ammontano a circa € 8,7 milioni e le imposte differite passive su

ammortamenti e plusvalenza marchio ammontano a circa € 2,2 milioni.

Il Fondo rischi pari a € 1,9 milioni, risulta invariato.

Nel mese di febbraio 2014 presso la società vi è stato un accesso

da parte dell'Autorità Giudiziaria, conclusosi nel mese di marzo 2014., per esaminare

talune operazioni effettuate nel corso della precedente gestione.

L’INDICE DI SOLVIBILITA’ TOTALE

Il rapporto tra attività totali e debiti totali determina

l’indice di solvibilità totale. Un club è

solvibile quando il totale dell’attivo è superiore al totale dei suoi debiti. Quanto

maggiore risulta tale indice, tanto più il club è solvibile. Nel

caso in questione, l’indice di solvibilità totale è pari a 1,04, ciò vuol dire

che la Società possiede dei beni il cui valore, come espresso in bilancio, è

sufficiente a pagare i debiti.

L’INDICE

DI INDEBITAMENTO

Il

rapporto tra patrimonio netto e il totale delle passività determina l’indice di

indebitamento. Tale valore deve muoversi all’intorno di 1. Nel caso in

questione, l’indice di indebitamento è pari a 0,04.

Infatti, l’equity ratio è molto basso ed è pari a 3,8%. Il

ricorso al capitale di terzi appare eccessivo.

La Gestione

Economica.

Durante l’esercizio 2013/2014, il valore della produzione è

diminuito del 16,8%, precisamente da € 36,2 milioni a € 30,1 milioni. La causa della

diminuzione dei ricavi è da ricercare soprattutto nel decremento dei ricavi per

il cosiddetto “paracadute” per le squadre retrocesse in Serie B e nel calo dei

ricavi commerciali.

I costi della produzione si sono ridotti in misura maggiore,

ossia del 18,2%, passando da € 34,9 milioni a € 28,5 milioni.

I Ricavi.

Durante il 2013/2014 il fatturato netto è diminuito del

26,3%, passando da € 15,7 milioni a € 11,6 milioni.

I diritti audiovisivi sono aumentati da € 368 mila a € 368

mila.

I ricavi da gare sono aumentati da € 912 mila a € 1,5 milioni.

II numero degli abbonati si è ridotto, a circa 7.418 unità, mentre nel 2011/12

era pari a 11.917 unità. Da notare anche, che i prezzi sono stati ridotti.

I ricavi commerciali da sponsorizzazioni e pubblicità sono

diminuiti a Euro 1,35 milioni da Euro 3,2 milioni. L’importo riconosciuto per

le sponsorizzazioni è stato di € 358.473 (di cui € 339.773 riguardanti lo

sponsor tecnico Errea), quello relativo ai ricavi pubblicitari è stato pari a €

996.596.

Per il 2014/15 ci sarà la novità del “naming rights” dello

stadio. Il 27 settembre 2014, il presidente del Cesena Giorgio Lugaresi, ha

stipulato un contratto di sponsorizzazione con la Orogel mutando il nome

dell'impianto sportivo in Orogel Stadium - Dino Manuzzi. Secondo un

articolo de La Gazzetta dello Sport (<>

http://www.gazzetta.it/Calcio/Serie-A/Cesena/26-09-2014/cesena-rinominato-stadio-manuzzi-orogel-90572612626.shtml

) trattasi di un accordo decennale che ha già portato nelle casse del club la

cifra di 1.200.000 Euro.

Gli altri ricavi beneficiano del “paracadute” solo per 2,5

milioni di Euro per la retrocessione in serie B.

Il Player Trading.

Dai dati degli ultimi 4 bilanci approvati, risulta che il

Cesena è riuscito a coprire l’ammortamento dei calciatori con l’attività di

Player trading. Quindi, per il Cesena l’attività di Player Trading risulta

fondamentale.

Le Plusvalenze da cessione dei diritti pluriennali alle

prestazioni dei calciatori, realizzate nel corso dell’esercizio, sono state

pari a € 17,2 milioni (€ 12.342.476 nel 2012/13). Gli importi sono quelli

risultanti dalla seguente tabella.

.

Le minusvalenze ammontano a € 1.771.834 e riguardano i

calciatori della tabella seguente.

La gestione delle compartecipazione presenta un saldo

economico negativo.

Tra i proventi da compartecipazione pari a € 2.249.500,

spiccano Adorni (Parma) per € 995.500 e Capitano Filippo per € 450.000.

Gli oneri da compartecipazione risultano pari a € 3.443.000.

I maggiori importi hanno riguardato Djuric (Parma) per € 1.099.500, Paolini

(Parma) per € 999.500; Benalouane (Parma) per € 250.000; Pellizzari (Juventus)

per € 250.000.

L’ammortamento della rosa calciatori è diminuito da € 7

milioni a € 6,3 milioni.

I Costi.

I costi per servizi sono diminuiti di Euro 1,4 milioni, assestandosi

a € 3,9 milioni (€ 5,3 milioni nel 2012/13). Tali costi comprendo costi

specifici tecnici per € 342.811 dovuti a consulenze tecnico sportive per

acquisizione calciatori.

Il costo del personale pari a € 12,3 milioni (€ 11,8 milioni

nel 2012/13), risulta in aumento di Euro 526.513, e incide per il 106% sul

Fatturato Netto, perché il Cesena punta molto sul Player Trading. Infatti, l’incidenza sul valore della

produzione è del 43%.

L’incremento del costo dei tesserati di circa il 5% è dovuto

al premio promozione e ai premi per obiettivi raggiunti.

Gli ammortamenti per concessioni, marchi, licenze d’uso,

comprensivi del marchio “AC Cesena”, ammontano

a € 1.920.780 (€ 1.246.691 nel 2012/13).

Complessivamente gli ammortamenti e svalutazioni ammontano a

Euro 9,8 milioni (10,2 milioni nel 2012/13), registrando un decremento di €

403.347.

Non sono stati effettuati accantonamenti per rischi (€

1.600.000 nel 2012/13).

Escludendo le compartecipazioni, la gestione finanziaria

risulta negativa per € 1,9 milioni. Da evidenziare l’esistenza di oneri da

contenzioso per € 904.912 e interessi passivi verso altri finanziatori per € 405.981.

Gli interessi passivi bancari sono pari a € 494.672 e gli interessi passivi e oneri da Factoring

sono pari a € 183.558.

Il Risultato

dell’esercizio.

Il Risultato ante imposte è stato negativo per € 5,5 milioni

(-€ 2,85 milioni nel 2012/13) e le imposte sul reddito sono state pari a € 573

mila circa.

Conclusioni.

Gli Amministratori prevedono di chiudere l’esercizio 2014/15

con un risultato di pareggio, considerando anche risultati economici positivi

derivanti dalla compravendita di calciatori. Inoltre, sempre secondo gli

Amministratori, il mantenimento della categoria permetterebbe al Cesena di

raggiungere in tempi brevi il completo risanamento economico.

Nessun commento:

Posta un commento